Sei una persona prudente che cerca di ottenere il massimo dal proprio denaro?

Se è così, iniziare ad investire è un approccio eccellente per il successo finanziario a lungo termine.

Ma come puoi farlo se non hai il tempo o l’esperienza necessari?

È qui che entra in gioco poste italiane. Questa società è conosciuta in tutta Italia ed è il giusto punto di partenza per chi vuole mettere a rendita i propri soldi senza aspettarsi rendimenti eccessivi e senza avere un coefficiente di rischio troppo alto.

Se siete pronto a scoprire tutti gli investimenti che poste italiane ci propone per far crescere il tuo patrimonio, continua a leggere!

Come investire i soldi in posta

Tutti i prodotti proposti sono emessi da Cassa Depositi e Prestiti e garantiti dallo Stato italiano. Questo aumenta la loro fama presso i risparmiatori e l’interesse del mercato.

Per investire in poste italiane abbiamo a disposizione i seguenti strumenti:

- I libretti postali

- I Buoni fruttiferi postali

- Assicurazioni

- Fondi comuni di investimento

- Creare una linea di investimento o un PAC

I libretti postali

I libretti non hanno alcun costo di apertura, chiusura e gestione e possiamo versare, prelevare ed estinguere il conto in maniera gratuita ed immediata in qualsiasi ufficio postale, se non abbiamo aderito a qualcosa che vincolava i nostri risparmi.

Grazie alle doti di flessibilità e semplicità, questa tipologia è la più facile e la prima con la quale si è soliti familiarizzare.

I rendimenti sono bassi e ci sono altri investimenti che rendono di più, ma se vogliamo dormire sonni tranquilli ed iniziare a prendere confidenza con il mondo degli investimenti, questo è un buon strumento.

Tutti i tassi di interesse che andrai a leggere sono lordi, di conseguenza va tolto il 12.5% di tassazione agevolata.

Ad ora possiamo sottoscrivere i seguenti libretti postali:

- Libretto dedicato ai minori

- Libretto Smart

- Supersmart Premium 270 giorni

- Supersmart Premium 360

Libretto dedicato ai minori

Durata: Fino al compimento dei 18 anni

Rendimento: 0.01%

Descrizione:

Fino a 12 anni questo libretto di risparmio postale può essere usato solo dal genitore o dal tutore per prelevare o depositare i fondi.

Al compimento dei 12 anni il minore può iniziare a prelevare piccole cifre che aumentano al raggiungimento dei 14 anni.

Possiamo inoltre richiedere la carta IO con il quale il ragazzo potrà operare agli ATM postamat e agli sportelli. Quesa carta non ha alcun costo.

Gli interessi sono in pratica nulli e bisogna fare attenzione a non superare i 5.000€ di saldo altrimenti dovremo pagare l’imposta di bollo.

Libretto Smart

Durata: infinita

Rendimento: 0%

Descrizione:

Per poter iniziare ad utilizzare tutti gli strumenti che poste italiane ci mette a disposizione, dovremo partire dalla base ed aprire un Libretto di risparmio postale Smart.

Questo agisce come una specie di conto, che possiamo ricaricare con contanti o assegni dallo sportello o tramite bonifico dal conto corrente associato.

Non ci offre rendimenti ma è fondamentale per poterli avere.

Supersmart Premium 270 giorni

Durata: 270 giorni

Rendimento: 3.00%

Deposito minimo: 1.000€

Descrizione:

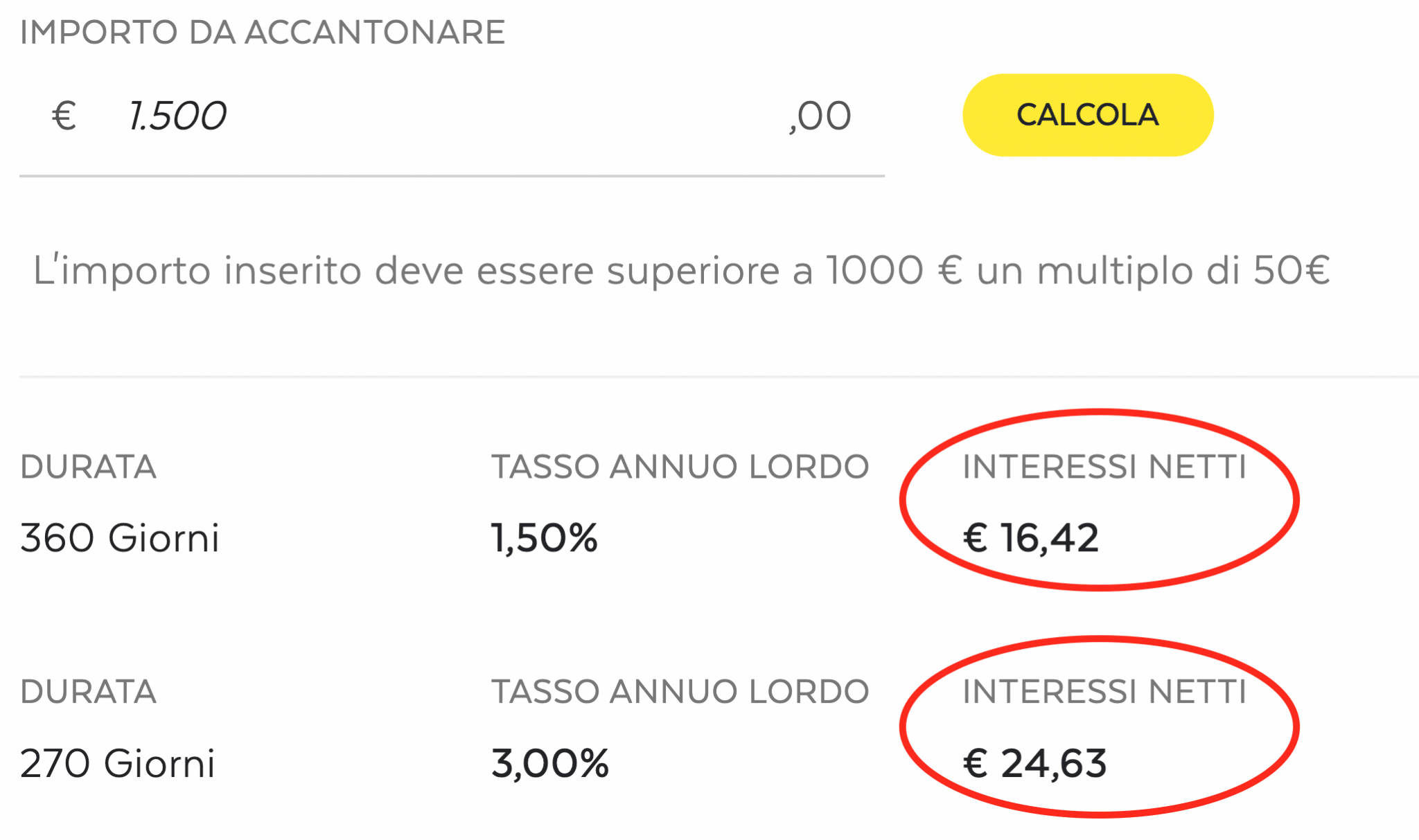

Con un minimo di 1.000€ è possibile vincolare per 270 giorni dei fondi presenti sul libretto smart e ricevere un rendimento del 3% annuo lordo.

Possiamo attivarlo sia online che allo sportello e possiamo controllare i rendimenti e l’avanzamento dalla app o online.

E’ presente un calcolatore sul sito ufficiale che permette di stimare gli interessi che andiamo a percepire nel lasso di tempo definito.

Possiamo vedere che il minimo sia di 1000€ e che gli importi superiori debbano essere un multiplo di 50€

Supersmart Premium 360

Durata: 360 giorni

Rendimento: 1.5%

Deposito minimo: 1.000€

Descrizione:

Come vediamo dall’immagine dei rendimenti poco sopra, nonostante andiamo a vincolare il capitale per più tempo, il rendimento è inferire del 30%.

Questa offerta è riferita anche a denaro non appena depositato, quindi possiamo attivarla anche su depositi effettuati qualche tempo fa.

Riceveremo, però, interessi inferiori. Il limite minimo è 1000€ con aumenti multipli di 50€.

Buoni fruttiferi postali

I buoni fruttiferi postali al portatore sono uno dei prodotti che negli anni 80-90 dava dei rendimenti da capogiro, attorno al 10% annuo.

Proprio per questo hanno mantenuto a lungo il loro status di metodo di risparmio sicuro e redditizio.

Ora le cose sono cambiate, in quanto non sono più disponibili quei tassi di interesse.

Ciò nonostante rimangono un ottimo investimento per far crescere al meglio il nostro capitale.

Questi sono soggetti ad un’imposta di bollo per tutti i buoni con un valore a scadenza superiore di 5.000€.

Abbiamo anche una tassazione agevolata del 12.5% sul capital gain che deriva dagli interessi (di seguito sono riportati lordi).

I buoni fruttiferi postali attualmente disponibili sono:

- Buono 3 anni Plus

- Buono Rinnova

- Buono 3×2

- Buono Risparmio Sostenibile

- Buono 3×4

- Buono 4×4

- Buono Ordinario

- Buono dedicato ai minori

- Buono Soluzione Eredità

Buono 3 anni Plus

Durata: 3 anni

Rendimento: 1.5%

Deposito minimo: 50€

Descrizione:

Possiamo depositare il nostro risparmio in poste italiane per una durata di 3 anni sapendo che avremo la possibilità di prelevare il capitale in qualsiasi momento.

In questo caso, però, non riceveremo gli interessi. Questi difatti sono pagati alla scadenza del periodo.

Il minimo di 50€ ci permette di avviare il nostro piano partendo con piccoli capitali che potremo sottoscrivere sia negli uffici di poste italiane che online dal loro sito.

Buono Rinnova

Durata: 6 anni

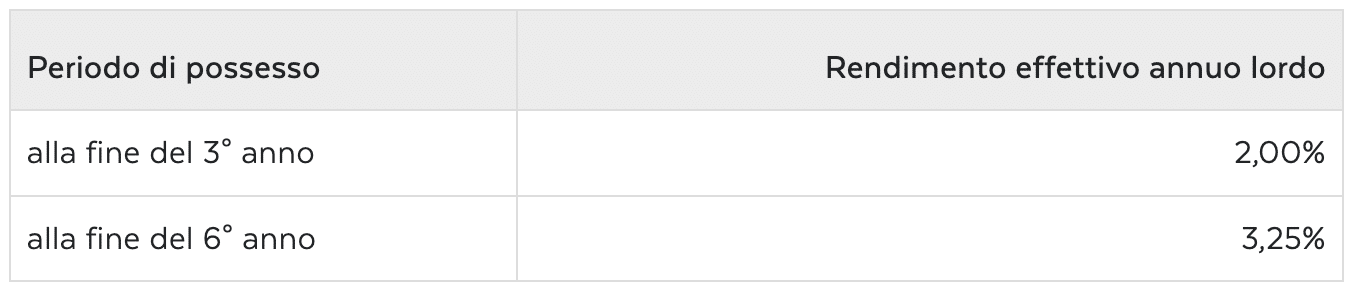

Rendimento: Primi 3 anni 2.00% – Secondi 3 anni 3.25%

Deposito minimo: 50€

Descrizione:

Se abbiamo riscattato uno o più buoni fruttiferi postali dopo il 20 settembre 2022 possiamo sottoscrivere uno di questi prodotti.

La durata è di 6 anni, ma potremo riscuotere il capitale anche in anticipo.

In questo caso, se lo facciamo prima di 3 anni non percepiremo nulla. Dai 3 anni fino ai 6 un rendimento del 2% (solo sui primi 3 anni) e se attendiamo la scadenza riceveremo il 3.25%.

Per chiarire il concetto inserisco un’immagine presa sito ufficiale che definisce chiaramente le rendite.

In questo modo i clienti sanno perfettamente cosa riceveranno (o non riceveranno) se anticipano la liquidazione.

Buono 3×2

Durata: 6 anni

Rendimento: Primi 3 anni 1.25% – Secondi 3 anni 2%

Deposito minimo: 50€

Descrizione:

Se vogliamo far fruttare i soldi in posta nel medio periodo con i buoni fruttiferi postali, questo strumento è da prendere in considerazione.

Partendo da un minimo di 50€, avremo la possibilità di risparmiare per i bisogni futuri senza vincolare il capitale.

Se lo preleviamo prima che siano trascorsi 3 anni, non riceveremo alcuna rendita. Raggiunti i 3 anni avremo la possibilità di liquidare con interessi del 1.25%.

Se li manteniamo a scadenza, invece riceveremo il massimo: 2% sugli ultimi 3 anni.

Sembra complesso ma è semplice, più li teniamo dentro e più ci rendono.

Buono Risparmio Sostenibile

Durata: 7 anni

Rendimento: Crescente dallo 0.5% allo 1.5%

Deposito minimo: 50€

Descrizione:

Questo prodotto ci offre una rendita crescente anno dopo anno, partendo da uno 0.5% per arrivare al settimo anno con l’1.5%.

Possiamo ritirarlo senza problemi e perderemo solamente gli interessi dell’anno in corso, mentre i precedenti ci verranno corrisposti.

Inoltre riceveremo un premio a scadenza se l’indice “STOXX EUROPE 600 ESG-X” risulta positivo.

Buono 3×4

Durata: 12 anni

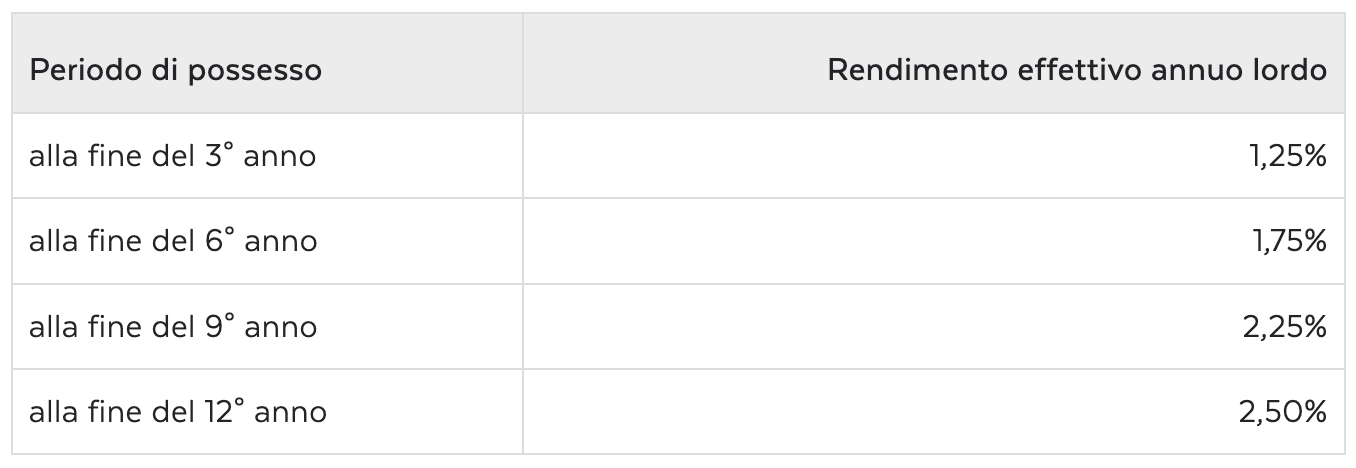

Rendimento: Crescente dallo 1.25% al 2.5%

Deposito minimo: 50€

Descrizione:

Iniziamo a scrutare il medio-lungo termine come orizzonte di investimento.

Possiamo sottoscrivere dei prodotti che hanno un tasso crescente che aumenta ogni 3 anni, come vediamo dall’immagine qui sotto.

Se riscattiamo in anticipo andiamo a perdere gli interessi, ma manteniamo quelli che abbiamo generato nel triennio precedente.

Buono 4×4

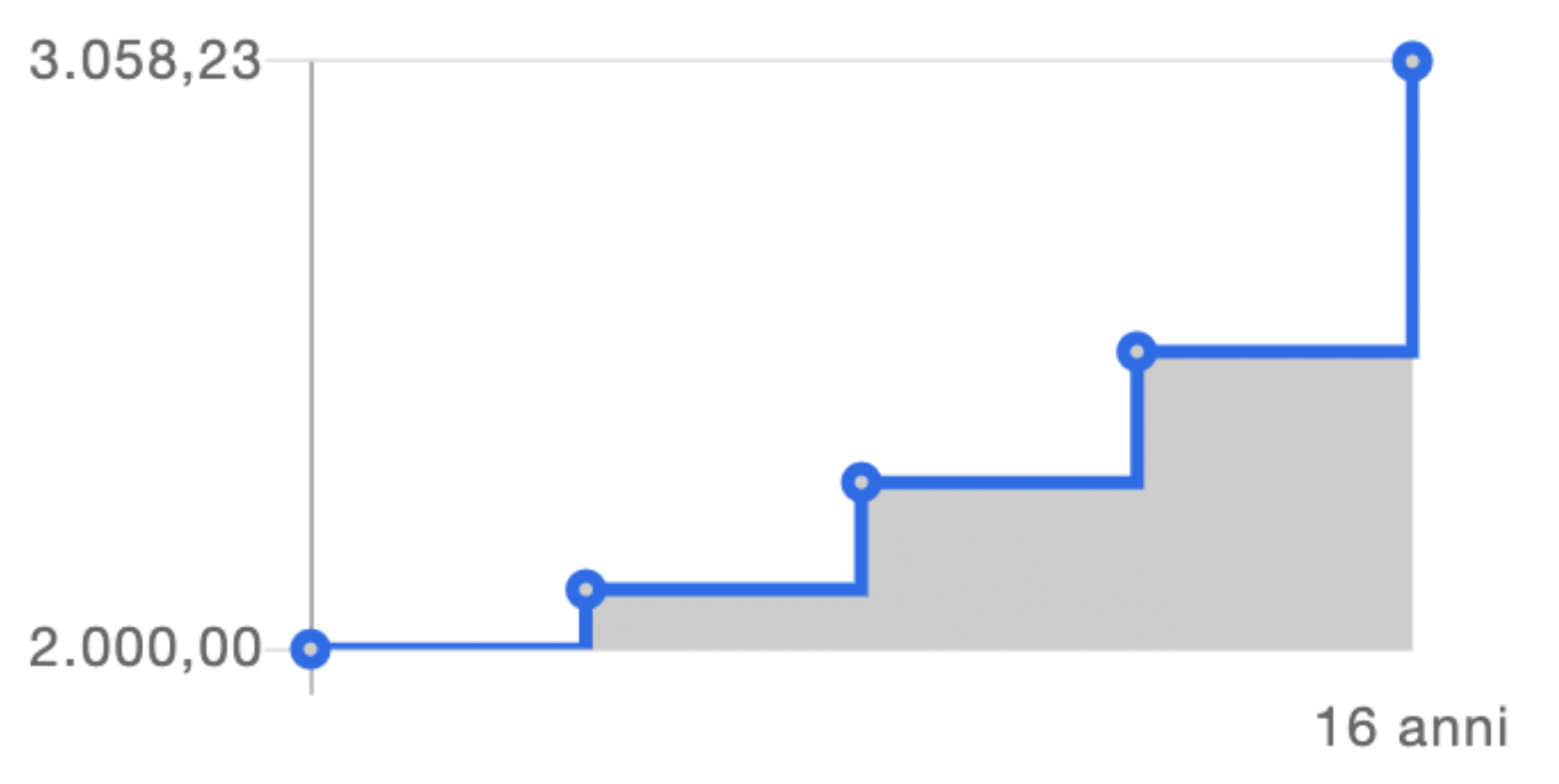

Durata: 16 anni

Rendimento: Crescente dallo 1.5% al 3%

Deposito minimo: 50€

Descrizione:

Le tempistiche iniziano a contare molto e i ragionamenti da fare riguardo ai nostri progetti ed obiettivi devono solidi.

Ogni 4 anni cresce la fascia di interessi ed essi vengono aggiunti al capitale depositato. Questo da il via ad una valanga molto interessante.

Possiamo vedere dall’immagine qui sotto come la crescita non sia lineare, ma scatti ogni volta che superiamo un traguardo.

Su un rendimento di circa 1.000 euro, grazie all’aumento del tasso e all’interesse composto, 500€ li guadagniamo nei primi 12 anni e gli ultimi 500 negli ultimi 4.

Quindi conviene assolutamente tenerli dentro fino a scadenza, per approfittare al massimo della rendita.

Abbiamo in ogni caso la possibilità di prelevarli quando vogliamo, percepiremo gli interessi di tutti i quadrienni trascorsi.

Buono Ordinario

Durata: 20 anni

Rendimento: Crescente dallo 1.2% al 2.5%

Deposito minimo: 50€

Descrizione:

Il buono classico, con rendimenti crescenti a partire dal 4 anni di possesso e fino a scadenza, ovvero al 20esimo anno.

In questo modo l’aumento è lineare e ci garantirà dei guadagni costanti fino a scadenza.

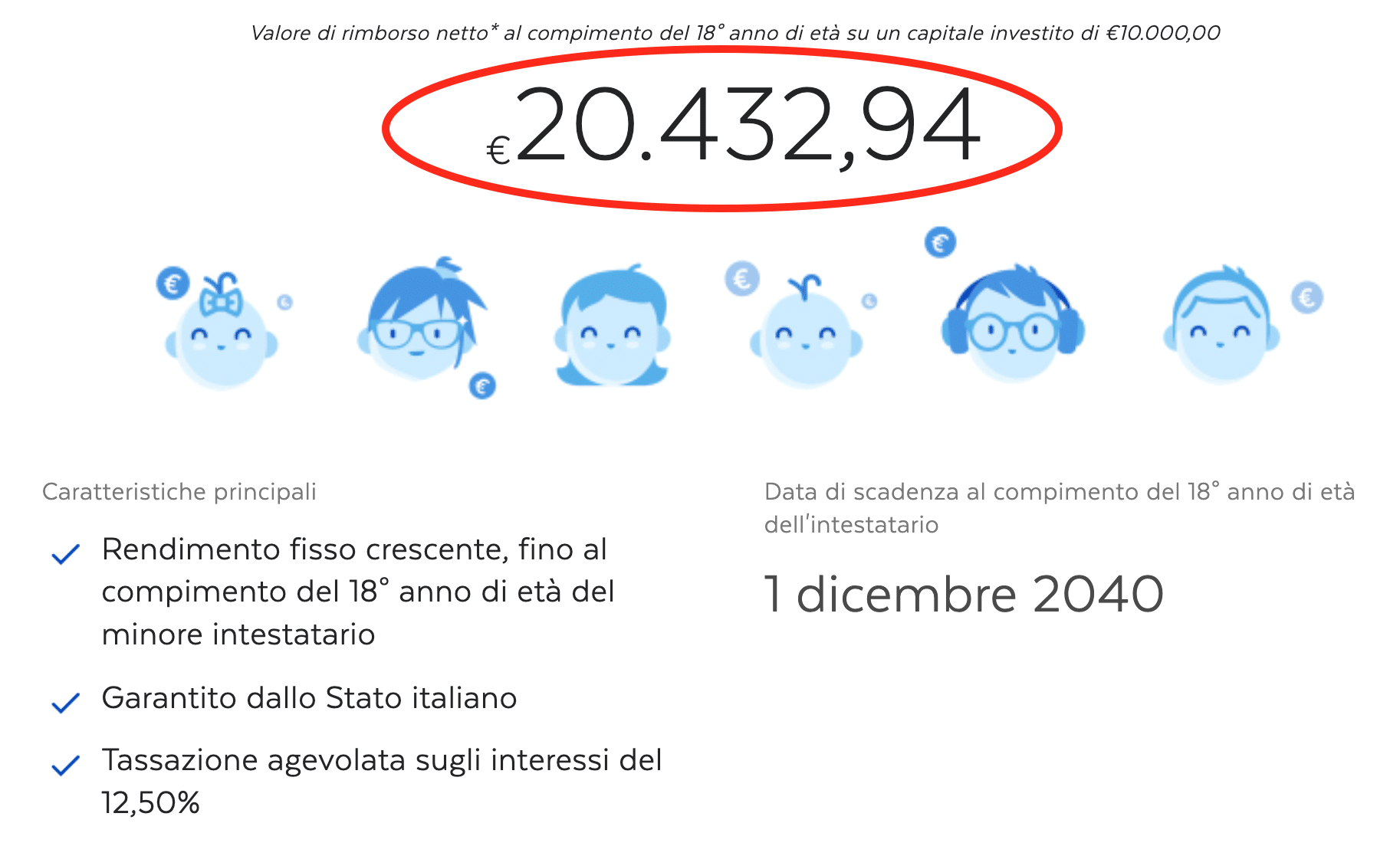

Buono dedicato ai minori

Durata: Fino ai 18 anni

Rendimento: Crescente, dal 2.5% fino al 4.5%

Deposito minimo: 50€

Descrizione:

Se vogliamo investire per i nostri figli/nipoti o per qualsiasi altro bimbo, questi buoni fruttiferi postali sono la soluzione giusta.

Possono essere sottoscritti da qualsiasi persona e l’intestatario deve essere il minore al quale vogliamo destinare il prodotto.

Possiamo estinguerli prima che il bimbo compia 18 anni previa autorizzazione da parte del giudice, altrimenti non si potranno toccare.

Supponendo di investire per 18 anni 10.000€ adesso, a scadenza ci ritroveremo con un capitale di 20.482,92€, esattamente come vedi dall’immagine qui sotto.

E’ un peccato lasciare i vari regali in denaro nella cameretta del neonato, quindi questa soluzione semplice e veloce può rappresentare una buona alternativa.

Buono Soluzione Eredità

Durata: 4 anni

Rendimento: 3%

Deposito minimo: 50€

Descrizione:

In caso di conclusione di una operazione di successione all’interno di poste italiane, possiamo sottoscrivere questo prodotto che copre alla grande le esigenze della maggior parte delle persone.

Difatti per 4 anni offre un 3% di interessi, che riceveremo solo a scadenza.

Dal punto di vista puramente matematico, questo è quello che ha una resa nettamente superiore rispetto agli altri, sebbene in un lasso di tempo minore.

Purtroppo è dedicato ad una fetta molto ristretta della clientela di questo istituto.

Assicurazioni

Gli investimenti postali possono anche essere fatti tramite delle assicurazioni.

In questo modo ci potremo tutelare in caso di malattia o morte, lasciando ai nostri cari un capitale da poter utilizzare per superare eventuali problemi o urgenze.

Decidere già ora cosa faremo in caso di perdita di vita è una scelta saggia, che molti ritardano o non fanno mai.

Sono disponibili 7 soluzioni assicurative per investire soldi in poste italiane:

- Poste Progetto Dinamico New

- Poste Progetto Valore 360

- Poste Soluzione Valore New

- Poste Progetto Capitale

- Poste Domani Per Te Plus

- Postafuturo Da Grande

- PostePremium Soluzione Assicurativa

Poste Progetto Dinamico New

Durata: 15 anni

Deposito minimo: 5.000€

Descrizione:

Con questa assicurazione tuteliamo noi e i nostri cari in caso di decesso. Difatti nell’eventualità di morte, i beneficiari riceveranno il capitale versato maggiorato di una percentuale variabile in base all’età della persona (massimo 50.000€)

Se l’assicurato arriva vivo alla fine, riceve il capitale con un incremento calcolato in base all’andamento di alcuni titoli.

La scelta tra i 5 possibili investimenti sarà fatta a tavolino con un consulente che studierà le nostre necessità.

Alla sottoscrizione si può scegliere un importo da versare, minimo 5.000€ e massimo 2.500.000€ e in aggiunta un versamento ricorrente (annuale o mensile).

E’ possibile fare aggiunte spot in caso di volontà.

Poste Progetto Valore 360

Durata: 15 anni

Deposito minimo: 40.000€

Descrizione:

Partendo da un minimo di investimento di 40.000 €, questa polizza vita tutela la premorienza dell’assicurato per 15 anni.

A scadenza verrà restituita al sottoscrittore, nel caso sia ancora vivo.

Il massimo che si può ricevere dal capitale è una rivalutazione di 50.000€.

Poste Soluzione Valore New

Durata: 15 anni

Deposito minimo: 5.000€

Descrizione:

Possiamo sottoscrivere questo investimento in posta con un minimo di 5.000€ ed un massimo di 2.500.000€.

Possiamo inoltre integrare il capitale con versamenti ricorrenti o con aggiunte una tantum.

Se l’utente ha tra i 18 e i 69 anni sarà attivata anche una polizza per malattia grave.

Poste Progetto Capitale

Durata: 10 anni

Deposito minimo: 50€

Descrizione:

Questa polizza è attivabile con investimenti a partire da 50€ al mese ed in caso di premorienza il beneficiario riceverà una rivalutazione fino al 35% (massimo 50.000€).

Se invece rimane attiva, riceveremo un bonus del 1% dopo 5 anni e un altro 1% a scadenza.

Poste Domani Per Te Plus

Durata: 10 anni

Deposito minimo: 5.000€

Descrizione:

Questo investimento ha la durata di 10 anni e il suo andamento è legato a quello della “Gestione Separata Posta ValorePiù“.

Possiamo versare da 5.000€ fino a 2.500.000€ subito ed integrarli con versamenti periodici o una tantum in base alle nostre esigenze.

Postafuturo Da Grande

Durata: indefinita

Deposito minimo: non previsto

Descrizione:

I parenti di un minore di 10 anni possono sottoscrivere questa polizza che si rivaluta annualmente in base al risultato della Gestione Separata Posta ValorePiù.

Il sottoscrittore può procedere all’estinzione anticipata e in caso di riscatto, potrà essere applicato un bonus se il ragazzo ha ottenuto almeno il 96% del voto massimo alla maturità.

Questa è un’ottima soluzione se vogliamo mettere da parte del capitale per un nostro caro appena nato o comunque in tenera età.

PostePremium Soluzione Assicurativa

Durata: 15 anni

Deposito minimo: 75.000€

Descrizione:

In questa tipologia di prodotti le cifre iniziano ad essere elevate, in quanto si parte con 75.000€ di minimo e i versamenti aggiuntivi devono essere di almeno 10.000€.

L’investimento avverrà nella Gestione Separata tra il 10% e il 50% del premio versato, il restante sarà inserito nei Fondi Esterni.

Fondi comuni di investimento

I Fondi comuni di investimento ci consentono di avere una gestione professionale dei nostri risparmi con una guida esperta che ci indirizza correttamente.

A questa pagina trovi tutte le quotazioni in tempo reale dei vari titoli elencati.

Con questo fondi potremo aumentare, diminuire o liquidare l’investimento in qualsiasi momento.

Ci sono 5 tipologie di investimenti postali disponibili nella sezione fondi comuni:

- Obbligazionari

- Bilanciati Prudenti

- Bilanciati

- Flessibili

- Azionari

Obbligazionari

Le obbligazioni hanno un basso profilo di rischio e possono dare delle rendite interessanti. Questa categoria è dedicata proprio a coloro che vogliono stare tranquilli pur non rinunciando a ricevere degli interessi sui capitali.

I 3 prodotti che contengono obbligazioni sono:

- BancoPosta Primo

- BancoPosta Obbligazionario Euro Medio-Lungo Termine

- BancoPosta Obbligazionario Italia 6 anni

Bilanciati Prudenti

Esponendoci per massimo i 20% ai mercati azionari e lasciando l’80% alle obbligazioni, mettiamo al centro degli investimenti il rapporto rischio guadagno.

L’unico prodotto sottoscrivibile è:

- BancoPosta Mix 1

Bilanciati

Se vogliamo bilanciare tutte le opportunità che il mercato di offre, possiamo agire in maniera bilanciata tra azioni ed obbligazioni per aumentare le rendite tenendo sotto controllo il rischio.

In questo caso possiamo scegliere tra:

- BancoPosta Mix 2

- BancoPosta Mix 3

- Poste Investo Sostenibile

- BancoPosta Rinascimento

Flessibili

In questa sezione ricadono una serie di prodotti a rischio variabile, alcuni sulle obbligazioni ed alcune sulle azioni.

Altri, infine, sono un misto delle opzioni viste in precedenza.

In base a quanto vogliamo guadagnare e alla tranquillità con la quale vogliamo dormire, i fondo selezionabili sono:

- BancoPosta Investo Protetto 2028

- BancoPosta Universo 40

- BancoPosta Universo 60

- BancoPosta Selezione Attiva

- BancoPosta Orizzonte Reddito

- BancoPosta Azionario Flessibile

Azionari

L’investimento del nostro risparmio in azioni è quello più redditizio ma anche più rischioso.

Il profilo di rischio e rendimento, su una scala da 1 a 7 è difatti di 6.

Possiamo scegliere tra due prodotti, uno che si limita all’area euro e uno che va ad investire in tutto il mondo:

- BancoPosta Azionario Euro

- BancoPosta Azionario Internazionale

Creare un PAC

Il PAC è un piano di accumulo capitale che ci permette di avere investimenti postali e un risparmio sempre crescente nel tempo.

In questo modo non avremo troppi guadagni nel breve periodo, ma il lungo termine premierà questa nostra scelta da formica.

Poste italiane mette a disposizione due tipi di piani di accumulo:

- Piano standard

- Piccoli e buoni

Piano standard

Per poter procedere all’attivazione di questi investimenti, dovremo definire alcune caratteristiche che dovranno essere mantenute nel tempo:

- Importo iniziale (almeno 50€)

- La cifra dei versamenti successivi (50€ o multipli)

- Periodicità dei versamenti (mensile, bimestrale, trimestrale o semestrale)

- Durata del piano (da 1 a 12 anni)

- Su quali strumenti attivare il piano

- Il conto, il libretto o i libretti di risparmio dove addebitare

Una volta deciso questo, non dovremo far altro che continuare al nostra vita sapendo che i nostri soldi stanno lavorando per noi.

Piccoli e buoni

Per i minori, possiamo sottoscrivere l’investimento in buoni fruttiferi postali a cadenza periodica.

Possiamo arrivare fino a 50€ ogni anno e possiamo cambiare sia cifra che periodicità senza alcun problema.

I costi degli investimenti postali

I costi di questi strumenti variano in base al titolo e alle sue caratteristiche. Spesso sono gratuiti sia per l’apertura che per la gestione e la chiusura, ma possono nascondere dei costi che non ci aspettiamo e che possono andare ad erodere tuti i guadagni.

In particolar modo l’imposta di bollo, che scatta su molti investimenti per i capitali a scadenza superiori a 5.000€.

La tassazione che per legge sugli investimenti standard è del 26%, per molti titoli acquistati su poste italiane è agevolata a 12.5%.

Conviene Investire in poste italiane?

Dopo aver visto tutte le possibili opzioni che poste italiane ci offre per mettere a rendita il nostro denaro, riassumiamo analizzando i difetti ed i pregi di quello che andremo a trovare una volta arrivati allo sportello.

Contro degli investimenti postali

Gi investimenti in poste italiane portano con se dei guadagni molto bassi e alcune volte non così chiari da comprendere, soprattutto ad una parte di popolazione anziana o finanziariamente poco educata.

Sono titoli di credito buoni a gestire l’inflazione (forse neanche quella) e vivono della fama che si sono fatti negli anni 80-90 quando offrivano dei ritorni stratosferici.

Pro di investire in poste italiane

Sono emessi da cassa depositi e prestiti e sono garantiti dallo stato italiano. In questo modo abbiamo una grande tranquillità nel sapere che i nostri investimenti sono al sicuro e molto difficilmente perderemo il nostro risparmio.

Sono facili da sottoscrivere e hanno un’ampia scelta anche per i minori. Infine gli sportelli postali sono molto diffusi e sarà molto facile trovarne uno in caso di problemi o dubbi.

Molti strumenti hanno una tassazione agevolata del 12.5% sui guadagni.

Concludendo

Anche se qualcuno potrebbe obiettare che investire nelle Poste non è un’attività molto redditizia, ricordati che dipende dai punti di vista.

Grazie ai buoni fruttiferi postali, i libretti di risparmio e i fondi, ci sono diverse opportunità per chi vuole ottenere un buon guadagno dal proprio investimento senza doversi impegnare troppo o preoccuparsi di come agire.

Investire in posta conviene se non si ha molta esperienza, ma se si vuole mettere il proprio denaro in attività che producono reddito.

Hai investito in dei titoli postali? Fammi sapere nei commenti come ti sei trovato o se in questo articolo hai scoperto qualche informazione interessante!

Ci sono altre opzioni per investire 10.000 euro, e avere delle alternative può aiutarci a costruire un portafoglio più ampio e diversificato.

100€ di Buoni Amazon per te (scade fra poco!)

Inserisci la tua mail qui sotto e riceverai il mio ebook che ti spiegherà come guadagnare gratis 250€ di buoni Amazon online (aggiornato a novembre 2023)!

Cosa aspetti? E’ un peccato lasciare sul piatto tutti quei soldi!

Disclaimer

Questo articolo ha solo scopo informativo e NON formativo. Gli argomenti trattati non devono intendersi come consigli finanziari che suggeriscono la vendita o l’acquisto dei titoli finanziari trattati.

L’autore e il sito web declinano ogni responsabilità per qualsiasi azione intrapresa o non intrapresa sulla base del contenuto di questo articolo.

Inoltre in questo articolo sono presenti delle generalizzazioni per rendere la lettura più facile, in caso di necessità precise è fondamentale contattare degli esperti del settore per ricevere una consulenza personalizzata.

Questo sito web contiene informazioni e riferimenti a prodotti e servizi che potrebbero essere considerati ad alto rischio. Evidenziamo che ogni decisione di acquisto e utilizzo di tali prodotti e servizi è presa a totale discrezione e rischio dell’utente. Diventerò Milionario non garantisce l’accuratezza, la pertinenza o l’integralità delle informazioni fornite e declina espressamente ogni responsabilità per perdite o danni che possano derivare dall’uso di tali prodotti o servizi.

Inoltre, specificiamo che Diventerò Milionario partecipa a programmi di affiliazione e potrebbe ricevere una commissione per vendite effettuate tramite link affiliati presenti sul nostro sito web o nelle nostre comunicazioni. Tuttavia, è importante sottolineare che la nostra adesione a tali programmi non influisce sull’imparzialità delle informazioni fornite. La nostra priorità rimane fornire contenuti di valore che aiutino i nostri lettori a fare scelte informate, mantenendo sempre una posizione chiara e trasparente.

Invitiamo i nostri utenti a procedere con cautela e a condurre una ricerca approfondita prima di impegnarsi in qualsiasi decisione legata a prodotti o servizi ad alto rischio. Diventerò Milionario si impegna a fornire informazioni accurate e utili, ma ricordiamo che la responsabilità finale risiede sempre nell’utente.

Sono Giacomo Sacchet, CEO e fondatore di diventeromilionario.it, il miglior sito di finanza personale in Italia per chi si avvicina al mondo degli investimenti.

Sono blogger youtuber e podcaster attivo dal 2017, dove tratto temi di guadagno risparmio ed investimento.