La strategia del Dollar Cost Averaging (DCA) si basa nello stabilire un determinato importo da destinare all’investimento, per poi effettuare degli acquisti costanti ad intervalli regolari nel tempo: mensili, trimestrali, semestrali o annuali.

Riassumendo, il Dollar Cost Averaging è una strategia di investimento che consiste nell’acquisto di una determinata attività finanziaria (o asset) con un obiettivo di lungo termine.

Questo modus operandi fu inventato negli Stati Uniti e uno dei primi ad utilizzarlo fu l’economista Benjamin Graham.

La tecnica cerca di minimizzare il rischio associato alla volatilità del mercato e, inoltre, permette di acquistare a prezzi inferiori nei momenti di ribasso dello stesso.

Il tutto in maniera indipendente dalle condizioni di mercato. Sia che cresca o che crolli, io continuo con la strategia.

Per semplicità facciamo un esempio numerico in modo da descrivere l’operazione.

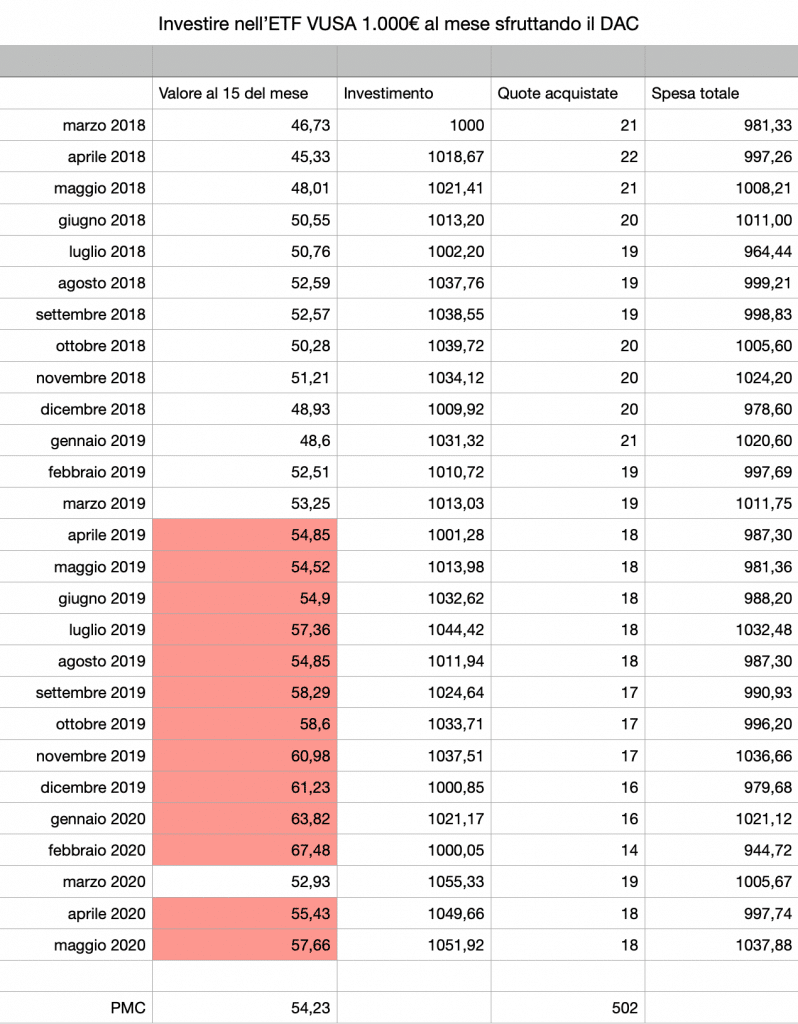

Il sig. Rossi vuole investire 1.000 € al mese nell’ETF VUSA, quotata nel listino di Amsterdam. Imposta il suo fantastico ETF Replay per attivarsi il 15 di ogni mese.

L’eventuale rimanenza di denaro viene aggiunta alla quota del mese successivo

Inizia ad investire nel marzo 2018 con i seguenti risultati

Utilizzando la strategia del Dollar Cost Averaging, il sig. Rossi ha acquistato 502 quote del titolo con un Prezzo Medio di Carico (PMC) di 54,23€.

Parleremo a breve delle celle rosse.

E se facessimo un acquisto una tantum?

Quello che differenzia l’investimento di questo tipo da una tipica operazione di lump sum, cioè di investimento in unica soluzione, è il fatto di determinare un prezzo di carico medio differente dell’investimento.

Per ovvie ragioni, il prezzo medio di carico di un acquisto una tantum sarà semplicemente il prezzo dell’azione in quel momento.

Ricordate le celle rosse? Indicano i mesi nei quali il valore del titolo è superiore al PMC che il signor Rossi ha ottenuto con il DCA.

Ciò significa che se il signor Rossi avesse investito tutti i soldi in quel momento, avrebbe avuto un rendimento peggiore rispetto all’acquisto con un Piano di Accumulo.

Il Prezzo medio di carico con il DCA è di 54,23€. Di conseguenza se il signor Rossi avesse acquistato tutte le azioni nei i mesi dove il costo dell’azione è superiore a questa cifra (celle rosse), avrebbe avuto una performance peggiore.

Su 27 mesi il signor Rossi avrebbe investito meglio con l’investimento “One Shot” in 14 volte.

50/50

Leggendo le cifre precedenti possiamo vedere come circa nel 50% dei casi utilizzando il Dollar Cost Averaging avremmo battuto un qualsiasi esperto dei mercati che cerca sempre di entrare ai minimi del mercato azionario.

Forse la frase è un po’ generalista, ma per lo scopo di questo articolo direi che rappresenta al meglio i concetti espressi e la potenza del DCA.

DCA vs Lump sum

Il meccanismo del DCA ha i seguenti vantaggi:

- Ha il pregio di far investire in maniera costante nel tempo ed è l’ideale per coloro che non dispongono subito di abbondante liquidità, ma possono pianificare stabilmente investimenti di piccoli importi

- Permette di smorzare la componente legata ad un timing errato nell’investimento, cioè permette di non investire tutto il capitale, per esempio, in un momento in cui il valore dell’asset è ai massimi

- Minimizza l’emotività collegata ai guadagni/perdite che possono derivare in conto capitale.

L’investimento lump sum, quindi tutto e subito, comporta invece:

- Necessità di liquidità immediata

- Un investimento one shot che non potrà più essere spalmato nel tempo

- Il rischio che se il prezzo delle azioni dovesse diminuire non si può approfittare entrando a prezzi più vantaggiosi

- Il rischio legato alla situazione macroeconomica e alle previsioni future sulla società.

Come investire con il Dollar Cost Averaging

Il DCA è sicuramente una buona opportunità per tutti quegli investitori che possono essere definiti “passivi” o che non hanno particolari conoscenze finanziarie ed economiche.

È una tecnica che si può ritrovare nei piani di accumulo di capitale (PAC) o nei fondi di pensione integrativa.

E’ fondamentale che un investitore poco esperto cerchi di indirizzarsi su strumenti che tendano a replicare un paniere di attività globali. In questo modo, si avrà un portafoglio talmente diversificato che nel lungo periodo beneficerà della performance migliore associata ad un minor rischio.

Al fine di poter ottenere una diversificazione massima, si potrebbe investire su strumenti come gli Exchange Traded Fund che al loro interno riproducono i maggiori titoli azionari mondiali o quelli di una determinata area geografica.

La domanda da porsi

Quando si inizia ad investire, la domanda che ci si deve porre è: qual è la durata dell’investimento?

La risposta dovrebbe essere “per sempre”. Perché?

Perché, come dice John Bogle, il fondatore della casa di investimenti Vanguard e guru di Wall Street, l’ottica di lungo termine è quella che premia sempre e che crea valore. Sì, valore!

Bisogna sempre ricordarsi che il valore si crea con il tempo, un po’ come il vino buono. Ciò che cresce in maniera troppo rapida, solitamente non mette radici profonde per creare una solidità futura, per cui prima o poi è destinato a cadere.

Eufemismi a parte, l’ottica di investimento di lungo periodo è vincente perché tiene in considerazione i fondamentali della società e dell’economia, ovvero la ciclicità e i cambiamenti nelle variabili macroeconomiche (i.e. COVID19, tensioni geopolitiche, cambiamento delle abitudini dei consumatori, ecc.).

I costi

Un ultimo accorgimento per l’investitore, ma probabilmente il primo in ordine di importanza, è legato ai costi di gestione.

I costi di gestione sono quelli che ammazzano la performance

È di importanza strategica informarsi con il proprio consulente o leggere attentamente i prospetti informativi quando si vuole approcciare un investimento finanziario, poiché più sono elevati i costi e meno soldi si

guadagneranno in futuro sul proprio investimento.

A mio modo di vedere i costi da conoscere e tener sotto controllo sono:

a. Costi di entrata (o costi una tantum)

b. Costi di acquisto/vendita dello strumento

c. Costi di gestione annuali di uno strumento (ETF o ETC o Fondi)

d. Costi statali relativi alla tassazione sul controvalore del portafoglio investito nel trimestre (Tobin Tax)

e. Costi legati alla tassazione

I costi di tipo c), ovviamente, influenzeranno la performance di lungo periodo del vostro investimento. Nel mio caso ho accettato uno 0.7% annuo sul mio portafoglio Plus.

Vedremo quanto mi costerà alla lunga!

100€ di Buoni Amazon per te (scade fra poco!)

Inserisci la tua mail qui sotto e riceverai il mio ebook che ti spiegherà come guadagnare gratis 250€ di buoni Amazon online (aggiornato a novembre 2023)!

Cosa aspetti? E’ un peccato lasciare sul piatto tutti quei soldi!

Disclaimer

Questo articolo ha solo scopo informativo e NON formativo. Gli argomenti trattati non devono intendersi come consigli finanziari che suggeriscono la vendita o l’acquisto dei titoli finanziari trattati.

L’autore e il sito web declinano ogni responsabilità per qualsiasi azione intrapresa o non intrapresa sulla base del contenuto di questo articolo.

Inoltre in questo articolo sono presenti delle generalizzazioni per rendere la lettura più facile, in caso di necessità precise è fondamentale contattare degli esperti del settore per ricevere una consulenza personalizzata.

Questo sito web contiene informazioni e riferimenti a prodotti e servizi che potrebbero essere considerati ad alto rischio. Evidenziamo che ogni decisione di acquisto e utilizzo di tali prodotti e servizi è presa a totale discrezione e rischio dell’utente. Diventerò Milionario non garantisce l’accuratezza, la pertinenza o l’integralità delle informazioni fornite e declina espressamente ogni responsabilità per perdite o danni che possano derivare dall’uso di tali prodotti o servizi.

Inoltre, specificiamo che Diventerò Milionario partecipa a programmi di affiliazione e potrebbe ricevere una commissione per vendite effettuate tramite link affiliati presenti sul nostro sito web o nelle nostre comunicazioni. Tuttavia, è importante sottolineare che la nostra adesione a tali programmi non influisce sull’imparzialità delle informazioni fornite. La nostra priorità rimane fornire contenuti di valore che aiutino i nostri lettori a fare scelte informate, mantenendo sempre una posizione chiara e trasparente.

Invitiamo i nostri utenti a procedere con cautela e a condurre una ricerca approfondita prima di impegnarsi in qualsiasi decisione legata a prodotti o servizi ad alto rischio. Diventerò Milionario si impegna a fornire informazioni accurate e utili, ma ricordiamo che la responsabilità finale risiede sempre nell’utente.

Sezione FAQ

E’ una tecnica base dell’investimento che consiste nell’acquisto periodico di uno strumento finanziario (azione o etf), indipendentemente dal suo valore.

Compro sia se crolla che se è ai massimi, senza lasciarmi influenzare dall’emotività.

Continuando a comprare con costanza, è più che probabile che il nostro costo medio di acquisto sia migliore rispetto a qualsiasi altro comportamento.

Significa investire tutto il capitale subito, invece che periodicamente. Può essere utile per chi ha un capitale importante da gestire e non vuole aspettare per investirlo.

Sono Giacomo Sacchet, CEO e fondatore di diventeromilionario.it, il miglior sito di finanza personale in Italia per chi si avvicina al mondo degli investimenti.

Sono blogger youtuber e podcaster attivo dal 2017, dove tratto temi di guadagno risparmio ed investimento.